OECD og G20-landene har sammen vedtaget et omfattende og ambitiøst projekt til bekæmpelse af international skatteudnyttelse.

TILSLUTNING TIL OECD/G20 PROJEKTET OM ”BASE EROSION AND PROFIT SHIFTING”

Den 15. og 16. november 2015 deltog regeringslederne for verdens 20 største økonomier i G20-topmødet i Antalya for at diskutere en række tiltag til sikring af fremtidig vækst og imødegåelse af globale økonomiske udfordringer.

G20-lederne vedtog på mødet at give støtte og tilslutning til implementering af den samlede pakke af tiltag, der er vedtaget som led i OECD’s og G20-landenes fælles projekt til bekæmpelse af BEPS.

BEPS står for ”Base Erosion and Profit Shifting”, der kan beskrives som skatteudnyttelse, der sker gennem udhuling af skattegrundlaget og/eller flytning af skattepligtige indtægter til et land med lavere eller ingen beskatning.

ENDELIG HANDLINGSPLAN OG IMPLEMENTERING

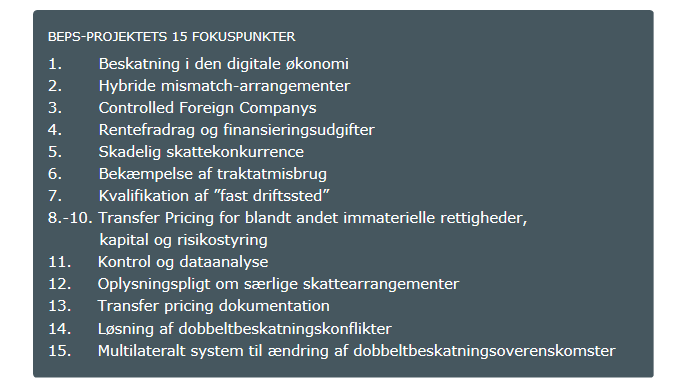

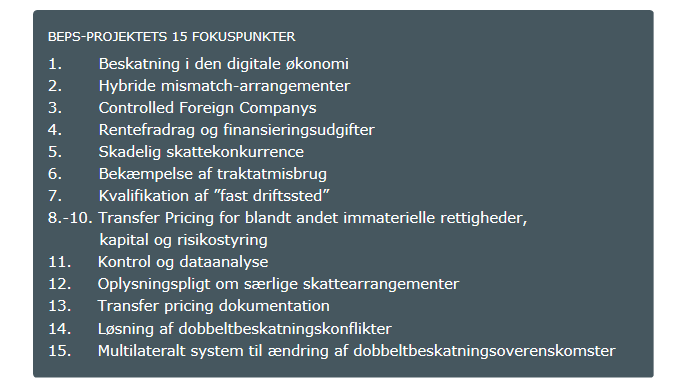

Projektet, der har til formål at bekæmpe BEPS, blev lanceret i 2013 i et samarbejde mellem OECD og G20-landene og resulterede i oktober 2015 i en endelig pakke med rapportering om i alt 15 forskellige fokuspunkter.

Det overordnede formål er at lukke de ”huller” i såvel national og international skatteret, der muliggør skatteudnyttelse og skatteunddragelse. Der er tillige fokus på at undgå dobbelt ikke-beskatning, hvor eksempelvis en multinational koncern udnytter forskelle mellem forskellige landes skattesystemer til at undgå beskatning af en indtægt.

Resultatet består af en række forskellige tiltag med dels konkrete anbefalinger til ændring af nationale skatteregler om blandt andet hybride selskaber og finansielle instrumenter, rentefradragsloft og CFC-beskatning. Herudover indeholder projektet tiltag inden for den internationale skatteret med blandt andet ændringer til OECD’s modeloverenskomst for dobbeltbeskatningsoverenskomster og Transfer Pricing Guidelines.

Der er tale om såkaldt ”soft law”, der ikke er retligt bindende, men som må forventes gennemført i praksis af de OECD-lande, der har vedtaget dem i enighed. Projektet indeholder dog også en række minimumsstandarder, som landene har forpligtet sig til at følge, navnlig vedrørende misbrug af dobbeltbeskatningsoverenskomster (såkaldt ”treaty shopping”), informationsdeling, skadelig skattekonkurrence og løsning af internationale dobbeltbeskatningskonflikter.

Det må forventes, at projektet vil få stor betydning i både dansk og international skatteret i de kommende år. Implementeringen er allerede begyndt i både Danmark og andre lande. Som eksempel kan nævnes ligningslovens § 3, stk. 3 om misbrug af dobbeltbeskatningsoverenskomster, der trådte i kraft i maj 2015 til implementering BEPS-projektets mål om bekæmpelse af misbrug af dobbeltbeskatningsoverenskomster. Herudover har flere lande, herunder Storbritannien og Australien, planer om at gennemføre nationale regler i henhold til anbefalingerne om hybride mismatch-arrangementer.

OECD vil fortsætte med at videreudvikle BEPS-projektet og forventer i 2016 at offentliggøre yderligere rammer for implementeringen og den overordnede kontrol hermed.

Gå ikke glip af vigtig juridisk viden - Tilmeld dig vores gratis nyhedsservice

her →

-medium.jpg)

-medium.jpg)